iDeCoと積立NISAの違い、両方とも保育士のあなたにはオススメ

毎月少額積み立てて運用、そして投資信託を考えている場合は、

普通に証券会社に口座を作って投資信託を買うよりも、いろんな優遇措置のあるiDeCoか積立NISAが得です。

どちらも保育士のあなたに私が最適と勧めている中長期投資の形ですが、違いが多少あります。

経験20年の理系保育士

ジャムです。

【iDeCoと積立NISAの違い】

実はファイナンシャルプランナーも持っている理系保育士ジャム私(プロフィール)(@jamgakudoツイッター)が、投資15年の経験を元に分かりやすくお話していこうと思います。

金銭的な余裕がかなりあるなら両方制限枠いっぱいまで利用するのがいいですが、そうは行かないと思うので、

両者の違いを、要素を絞ってお話していきたいと思います。

簡単な違いはこちら↓

| iDeCo | 積立NISA | |

| 投資先 | 投資信託 ETF 保険 定期預金 | 投資信託 ETF |

| 引き出し | 最短60歳 | いつでも |

| 掛け金 | 月23000円 まで | 年40万円 |

| 税金優遇 | 運用益 非課税 引き出し時 に優遇 | 運用益 非課税 |

結論を言えば

●老後に備えるならiDeCo

●数年先が見えないなら積立NISA

つまり長く働けそうな職場に出会えて、家庭的にも安定しているならiDeCoが、そうでないなら積立NISAで様子見

といったところです。

- 掛け金の違い

- 優遇される税金の違い

- 投資できる商品の違い

- 引き出せないかどうか

保育士のお金の悩みを解決はこちら⬇

【保育士の副収入としてポイ活】知らないと数万単位で損、正しい取り組み方

【保育士の資産運用投資】オススメと手出し☓の投資方法【まとめ記事】

1.保育士の資産形成におすすめなiDeCoと積立NISAの違い

1-1.掛け金の違い

iDeCo

一括払いもできますが、基本的に銀行口座から毎月一定引き落としというのが大きな特徴。

掛け金を途中で変えたり、支払い一時保留などにするにはいちいち手続きが必要になります。

イメージとしては掛け金が毎月決まっている保険のように、お金を払う感じです。

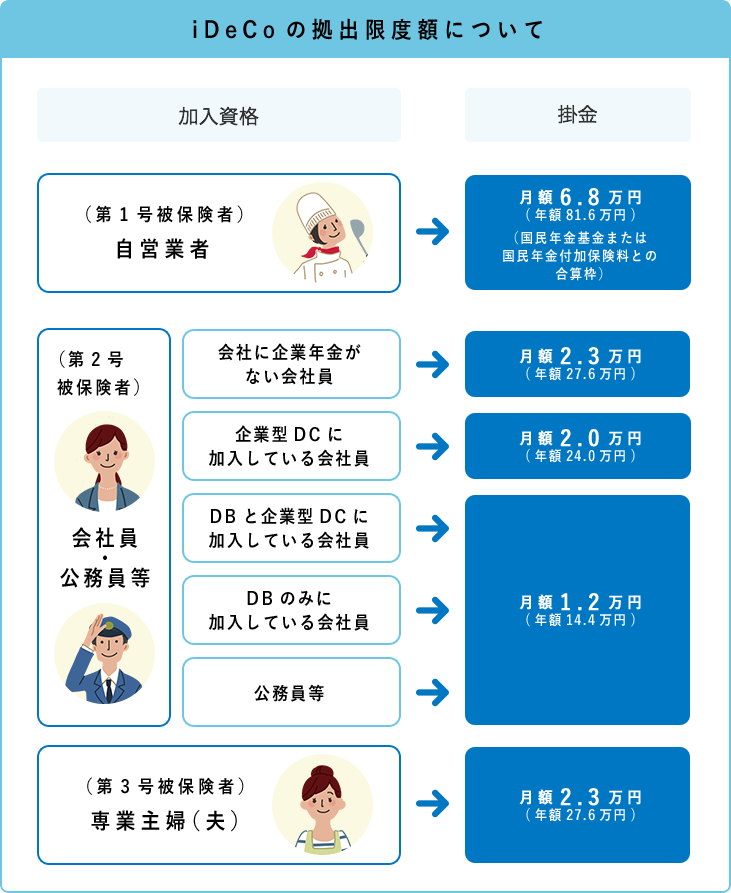

iDeCoの掛け金の上限はこちら↓

人によって違いがありますが、保育士のあなたは多分上から2つ目の月々23000円までの区分だと思います。

積立NISA

口座にあるお金で買付けたり、クレジットカードで定期的に引き落とされる設定ができ、決めてある投資信託を買っていきます。

掛け金の設定は月あたりの上限までなら、けっこう気軽に変えられるのが特徴。

積立NISAの枠は年間買付額で40万円まで、買ってある投資信託などを売っても枠は復活しません。

- 40万円超えたら注文が出せない

- 課税口座に切り替わり自動的に買える

↑この辺りの扱いは、管理している金融機関ごとに違います。

1-2.優遇される税金の違い

iDeCoも積立NISAも、通常の投資より税金面での優遇がされているのが大きなメリットです。

●積立NISAで優遇される税金

・配当や分配金、売却益など利益にかかる税金

●iDeCoで優遇される税金

・配当や分配金など利益にかかる税金

・掛け金が所得控除

・受け取る時に退職年金か公的年金と同じ税金

投資信託とは、運用されて内部で利益が積み上がったものも再投資されて元本が増えていくもの。

積立NISAの場合は年間で40万円まで掛け金を増やせ、出た利益も元本に上乗せされていきます。

しかし一旦売って現金化してしまったら、40万円からやり直し。

そこまでの利益はいつでも現金化できるのですが、積み上げたものがゼロに戻ります。

また積極的に売らなくても、運用期間が5年とか初めから決まっていて、期限になったら強制的に現金化される投資信託もあります。

選ぶ投資信託によっては大きな差が出てくるでしょう。

短期の損得に目がいって、自ら途中で売って現金化してしまっても同じことになります。

一方でiDeCoは口座内にあるお金は、最短60歳の期限が来るまで引き出せません。

現金化できないので、たとえ投資信託を乗り換えてもまた再投資するしかない訳です。

裏を返せば増えた金額を元本として、まるまる投資継続できると言えます。

引き出して使える現金にするまでは、口座内部にある限り税金かかりません。

代わりに引き出すときにかかりますが、とっても税金の安い退職金や公的年金と同じ税金が適用されるので、よほど大きな利益を上げていなければ大丈夫です。

イメージ

1-3.投資できる商品はiDeCoも積立NISAも変わらない

iDeCoも積立NISAも金融庁の認定した、特定の投資信託かETF(上場投資信託)しか買えません。

そしてその中から全部選べるわけではなく、口座を開いた金融機関によって扱っている投資信託は決まっています。

その点ではiDeCoも積立NISAも変わりません。

しいて言えば、iDeCoは元本保証として生命保険などにも投資するか、定期預金代わりにできるのが特徴です。

iDeCoでそれをやると引き出せない+月々定額引き落としデメリットの方が大きいと思うので、投資と考えた場合にあまりメリットがない気がしますが。。

1-4.引き出しについての違い

引き出しについてがiDeCoと積立NISAの1番の違いだと、個人的に思います。

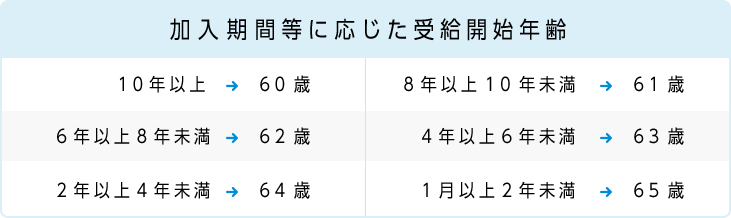

iDeCoは最短で60歳まで引き出せず、途中解約できません。

一方で、積立NISAは自由に出し入れできます。

実はiDeCoが60歳まで引き出せないのは、必ずしもデメリットではありません。

1-2で示したイメージ図から、iDeCoだと半強制的に長期運用できるので利益が出やすいというメリットがあるからです。

2.iDeCoとNISAは併用可能だけど、どちらかが向いているのはこんな人

中長期投資の場合

●老後に備えつつ長期運用による低リスクにより、リターンを狙う

→ iDeCo

●まだ余裕があるからリスクを多少取ってリターンを狙う

→積立NISA

iDeCoと積立NISAは別口座として併用できるので、結論としては両方やっても問題なし。

やることも同じで、

- どちらも口座を作って

- 投資信託を選んで

- 放置する

なので余裕があれば両方やるのがいいと思いますが、保育士の給料だとなかなか厳しいですよね。

なので資金的にどちらかしか無理と言うなら、目的によって考えましょう。

☑老後の不安解消ならiDeCoかもしれません。

所得控除によって、年末に数万単位で払いすぎた税金として戻ってきたりします。

半強制的に長期運用できるので、そこがメリット。

投資信託は長期運用が基本ですが、数年で引き出してしまって利益を上げられない人がたくさんいます。

☑積立NISAは状況に合わせて運用できていつでも引き出せるのが特徴なので、先が読めない場面だと良いかもしれません。

保育業界は転職も多いですからね。

そうなると60歳まで引き出せないiDeCoは、メリットがデメリットになります。

いまの保育施設で長く働けるか?を踏まえて考えるのが必要だと思います。

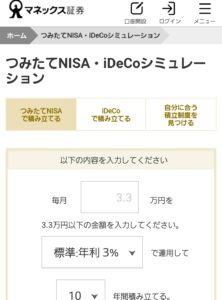

どちらでどれくらいの差が出てくるかは、ウェブ上でシュミレーションできるところがいくつかありますが、マネックスのサイトが分かりやすいので紹介しておきます。

↑マネックスのシュミレーションページ。口座がなくても、計算できます。

どちらにしても投資信託は10年単位で考えた資産運用です。

それより短い数年単位のスパンで考えたい場合は、

- iDeCoを最小限でやりつつ、

- 積立NISAよりは一般NISA

- または通常の投資

がいいかもしれません。

※積立NISAと一般NISAは併用できない

【ニーサ口座を開いて投資運用】保育士にオススメなNISAと積立NISA

先読みが必要なので全く分からないなら、

とりあえず全部自動でやってくれるロボアドバイザーもあるので、やっぱり不安とか面倒と言うならそっちでも良いと思います。

ウェルスナビがおまかせNISAを始めたので、やってみても良いと思いますよ。

【保育士×WealthNavi(ウェルスナビ)】放置型の資産運用に50万預けた結果

3.iDeCoでも積立NISAでも、投資マインドと証券会社に口座が必要です

保育士として働くあなたに限らず、全ての人に資産運用は必須。

ですが分からないからと言って人に聞くのか、自分で調べるには大きな違いがあります。

金融機関の人はプロなんですが、ボランティアではなく営業マンなので、基本的には会社(銀行とか)の利益も考えてのアドバイスになってしまいます。

だから自分のお金のことなので、分からないから人任せというのはナシ。

投資マインドとしても、自分で限界まで調べてみるマインドが必要です。

私のこのページに来てくれたあなたは、調べる姿勢があるので素晴らしい(^^)

●人の介在しないネット証券に口座を開き、

●自分なりに調べた上で

●自分で判断してお金を入れる

また投資については詳しくない保育士のあなたには

●中長期を見越して短期で考えない、

も留意点として挙げておきますね。

そうしないとこんなことになるかも。↓

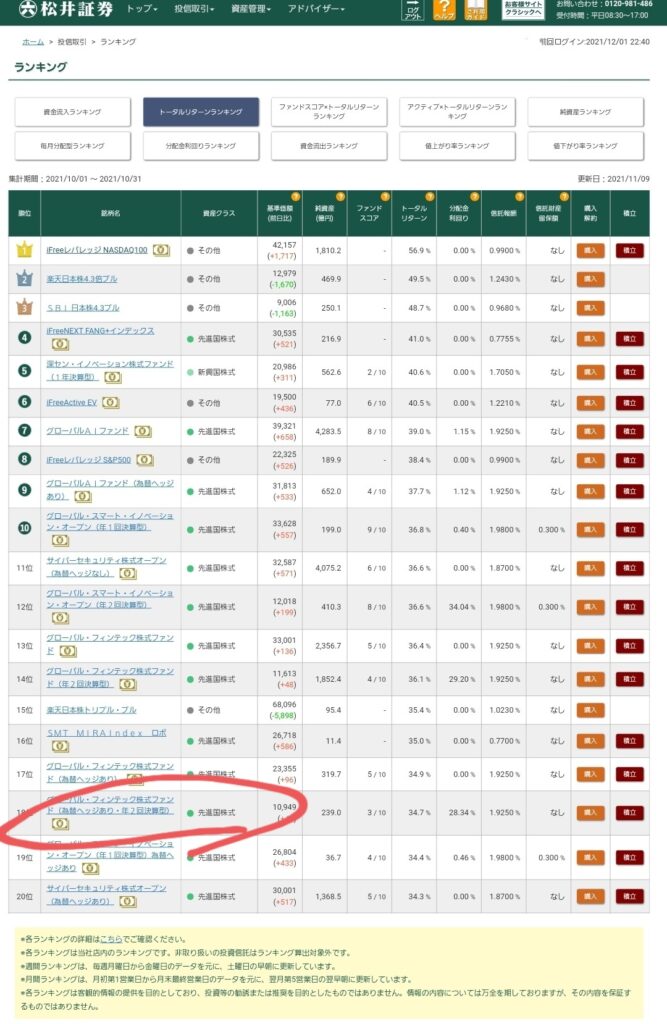

松井証券ではじめる株式取引平成27、28年度の「金融レポート」において、「投資信託の販売では、平均保有期間が3年未満と短期間に留まっており、依然として、回転売買が行われていることが窺われる」と指摘されました。

平均的な投資信託の保有期間が2.5年程度であることを考えると、利益が出ると金融機関に言われるがまま売却して他の投資信託に頻繁に乗り換えたり、「テーマ型」「新商品」「人気商品」に飛びついて運用をした結果、

運用成果の悪い投資信託を買ってしまい、損失を抱えやすくなっているのではないでしょうか。

じつは「投資信託」保有者の46%が損してる

4.保育士の資産運用にiDeCoと積立NISAの違いまとめ

| iDeCo | 積立NISA | |

| 投資先 | 投資信託 ETF 保険 定期預金 | 投資信託 ETF |

| 引き出し | 最短60歳 | いつでも |

| 掛け金 | 月23000円 まで | 年40万円 |

| 税金優遇 | 運用益 非課税 引き出し時 に優遇 | 運用益 非課税 |

余裕があれば併用して両方やればいいけれど、おそらく無理なのでどちらにするかは目的によって考える。

●老後に備えるならiDeCo

●資産形成したいけど先が分からないなら積立NISA

つまり長く働けそうな職場に出会えて、家庭的にも安定しているならiDeCoが、そうでないなら積立NISAで様子見

といったところ。

(2章)

どちらにしても投資マインドは必要になります。

(3章)

ありがとうございました

よければコメントなどいただけると嬉しいです👇️

文中で紹介したリンク👇️

投資というと難しい、まとまった資金が必要などのイメージからやらない人が多いです。

特に保育士は金銭面ではド素人。

この記事を見つけて読んでくれたあなたは違うと思いますが、低賃金に不満を持ってネット上に書き込むだけの人までいます。

人にやってもらうのを期待して、やってくれないからと言って不満を持つ時代ではありません。

特に資産運用は誰にでも、いずれ必要な時期がやってきます。

そして悪くすると先延ばしにしたばかりに・・

定年後に全く知識のない状態から資産運用に手を出して、後のない退職金を溶かして復活不可能になって途方に暮れる。

↑聞いたことありませんか?

たまに聞く話だと思います。

投資や運用の話をセミナーで聞いたり、何かで読んだりしても、その場限りの座学で終わる人も多いのです。

それだと意味がないので何かしら行動をする一歩目として、投資のための口座を開くことからでも始めたらいかがでしょうか?

【保育士の資産運用】オススメは中長期の分散投資、それ以外の詐欺回避

【投資信託3ポイント】保育士の資産運用に相性良い投信の基礎知識

自己投資はこちらがオススメ↓

保育士こそ経営の勉強すべき【次世代起業家育成セミナー】の紹介

保育士の悩みはだいたい、

- 人間関係

- 収入面

- 待遇や将来性

↑これらを解決するには転職か、スキルアップ。

働く施設を変えたい場合、保育業界では転職は普通のことです。私がいくつかの転職エージェントに登録して、キャリア20年の目からみた感想なども書いています。

スキルアップに関して、保育士同僚の誰も持っていないけど、とても役立つ経営の知識から、社会人なら誰でも必要な仕事そのもののスキル。

いずれリーダーや管理職になったときにも使えるので、職場全体があなた発信で良くなります。

副収入にも繋げられるので、収入面の悩みを一気に解決しうる私の学んだスクールはこちら↓

試しに起業センス測定

起業のセミナーに登録して、ジャムが学んだ内容はこちら

20万円分の教材を無料でもらえたりします

オマケ↓